Responsabilidade de sócios por dívidas tributárias

Recentemente escrevemos aqui neste espaço sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Hoje vamos tratar especificamente da responsabilidade tributária, dado o recente (25/05/2022) julgamento do STJ sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes do Brasil.

Como já tivemos a oportunidade de sustentar em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ já há muito entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

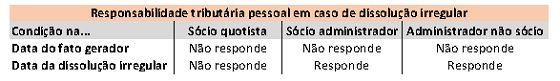

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.