Amortização do ágio na apuração do lucro real

O ágio, definido como a diferença entre o valor pago na aquisição da participação societária, e o seu valor correspondente no patrimônio líquido da investida à época da aquisição (artigo 20, inciso II, do Decreto Lei n° 1.598/77, com redação anterior à Lei n° 12.973/2014), pode ser amortizado na apuração do Lucro Real desde a edição da Lei n° 9.532/97 (artigos 7° e 8°).

Desde então, passados mais de vinte anos da edição da Lei n° 9.532/97, e mesmo após a edição da Lei n° 12.973/2014, a matéria segue gerando controvérsias na relação entre fisco e contribuintes (PEIXOTO, FARO, 2016).

A jurisprudência do Conselho Administrativo de Recursos Fiscais (CARF) é farta no que se refere ao ágio (Acórdãos n° 101-94.060, 1402-001.080, 1202-000.884, dentre outros). Especificamente em relação ao ágio interno, definido pelo CARF como aquele gerado em operações entre partes relacionadas (Acórdão n° 1402-002.454), a discussão chegou à Câmara Superior de Recursos Fiscais (CSRF) do CARF em 2016 (Acórdão n° 9101-002.300, em 06/04/2016), e como se verá adiante, acabou prevalecendo a tese do fisco – na maioria dos julgados, por voto de qualidade.

Desse modo, o objetivo do presente artigo será demonstrar o histórico do tratamento do ágio pela legislação, as discussões envolvendo a validade de sua utilização como instrumento de planejamento tributário, e o posicionamento do CARF quanto à matéria. Como se verá, o tema traz à tona discussões quanto ao propósito negocial, abuso de forma, abuso de direito, e outros conceitos caros ao planejamento tributário em geral, e não somente em relação ao aproveitamento do ágio.

Ágio interno após a Lei n° 12.973/2014

1 – Alteração no conceito de ágio.

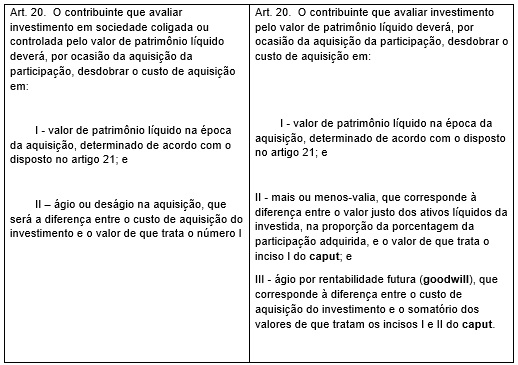

A Lei n° 12.973/2014 trouxe duas alterações na disciplina do ágio. A primeira quanto à sua definição, ao alterar a redação do artigo 20 do Decreto Lei n° 1.598/77. A Figura 1 demonstra as alterações, senão vejamos:

Figura 1

Figura 1

Enquanto a redação original definia o ágio como a diferença entre o valor pago pela aquisição da participação societária, e o valor destinado no patrimônio líquido na época do investimento, a nova redação cria o conceito de goodwill. Desse modo, a diferença entre o investido e o patrimônio líquido se desdobra em dois valores diversos: (i) mais-valia, como sendo a diferença entre o valor justo dos ativos, e o valor destinado no patrimônio líquido, e (ii) o ágio por rentabilidade futura (goodwill), perfazendo a diferença entre o investimento e a soma do patrimônio líquido com a mais valia.

Considerando que a amortização, quando admitida, somente se refere ao ágio, a alteração acima mencionada implica em uma redução da despesa dedutível na apuração do Lucro Real, e, por conseguinte, uma maior exação tributária. Isso porque o custo da mais-valia, de acordo com o artigo 20 da lei citada, somente poderá ser deduzido no caso de o patrimônio não vir a ser absorvido pela sucessora em caso específico de cisão. Nos demais casos, a dedutibilidade se dará de acordo com as regras usuais para a depreciação, amortização e exaustão.

2 – Vedação à amortização nas operações entre partes relacionadas.

A Lei n° 12.973/2014 passou ainda a tratar da amortização do ágio por rentabilidade futura em seu artigo 22, cuja leitura ilustra o atual tratamento do tema, senão vejamos, com os nossos grifos:

Art. 22. A pessoa jurídica que absorver patrimônio de outra, em virtude de incorporação, fusão ou cisão, na qual detinha participação societária adquirida com ágio por rentabilidade futura (goodwill) decorrente da aquisição de participação societária entre partes não dependentes, apurado segundo o disposto no inciso III do caput do art. 20 do Decreto-Lei no 1.598, de 26 de dezembro de 1977, poderá excluir para fins de apuração do lucro real dos períodos de apuração subsequentes o saldo do referido ágio existente na contabilidade na data da aquisição da participação societária, à razão de 1/60 (um sessenta avos), no máximo, para cada mês do período de apuração.

Como se verifica na parte destacada, a amortização do ágio somente é admitida, a partir do regramento da Lei n° 12.973/2014, quando decorrente de operação societária entre partes não relacionadas. Em suma, a amortização do ágio interno, como definido pelo CARF, deixa de existir textualmente a partir do atual regramento.

No entanto, considerando que a Lei n° 9.532/97 não trazia disposição explícita em seu texto quanto à eventual restrição ou não à amortização do ágio interno, muito se debateu sobre a questão, sobretudo no CARF, como se verá adiante.

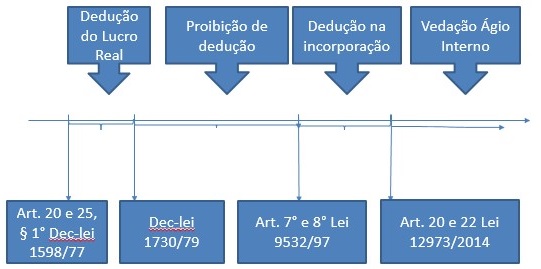

Histórico

A dedutibilidade do ágio foi introduza pelo Decreto Lei n° 1.598/77, o qual, em seu artigo 25, passou a admitir sua dedutibilidade de forma integral quando da alienação do ativo adquirido, ou já a partir do ano da aquisição, à medida que realizado por depreciação, amortização ou exaustão. O permissivo, contudo, teve vida curta: foi revogado pelo Decreto Lei n° 1.730/79.

Somente com o advento da Lei n° 9.532/97 a amortização do ágio foi novamente permitida. O seu artigo 7°, inciso III, passou a admitir a amortização do ágio fundamentado em rentabilidade futura nos cinco anos subsequentes à incorporação, fusão ou cisão que deram causa à absorção do patrimônio de uma pessoa jurídica por outra. Vale mencionar que o caput do artigo 7°, ao autorizar a amortização por ocasião de tais eventos, não determina que a absorção de patrimônio precise ser, necessariamente, da investida pela investidora, podendo ocorrer em qualquer direção.

O texto normativo da Lei n° 9.532/97 não diferia ágio interno e de ágio em operações entre partes não relacionadas, daí a discussão doutrinária e jurisprudencial observada até a promulgação da Lei n° 12.973/2014. Essa, como acima demonstrado, é expressa ao vedar o ágio entre partes não dependentes.

De maneira que o histórico legislativo, quanto à amortização do ágio, pode ser visualizado no esquema contido da figura 2, abaixo.

Figura 2

Figura 2

Tratamento contábil do ágil interno

O item 48 do CPC 04 determina, textualmente, que “O ágio derivado da expectativa de rentabilidade futura (goodwill) gerado internamente não deve ser reconhecido como ativo”.

O CPC 04 data de 2008, contudo, entendimentos nesse sentido podem ser observados em outros textos normativos contábeis, tais como a Deliberação CVM n° 26 de 1986, Resolução CFC n° 973 de 2003, Ofício-Circular/CVM/SNC/SEP n° 01/2007, e Resolução CFC n° 1.110/2007. De modo que a normatização contábil já desde época anterior à Lei n° 9.532/97 não admite o reconhecimento do ágio interno.

Diversas decisões do CARF (Acórdãos 1401-002.197, 9101-003.222, dentre outros), na falta de elemento legislativo explícito na Lei n° 9.532/97 que vede a amortização do ágio interno, utilizam como fundamento a legislação contábil. A questão que surge então é determinar se o regramento contábil possui efeitos tributários.

Quanto à força normativa dos Pronunciamentos Contábeis, a mesma decorre do artigo 6°, alínea j, do Decreto-Lei n° 9.295/1946, o qual confere ao Conselho Federal de Contabilidade (CFC) competência para regular princípios contábeis, dado que o CPC foi criado pela Resolução CFC n° 1.055 de 07 de Outubro de 2005 (CORREA, COSTA, 2016). Por outro lado, a Lei n° 11.683/2008 e a Lei n° 11.941/2009, assim como a própria Lei n° 12.973/2014, determinam a neutralidade tributária das normais contábeis (LOPES, MOSQUEIRA, 2010).

Ao defender o distanciamento entre as figuras do ágio contábil e do ágio fiscal, SCHOUERI (2016, p. 362) critica a ausência de uma investigação contábil mais aprofundada quanto à figura da “entidade” para fins contábeis.

Segundo o autor, se “entidade” é o grupo econômico, de fato não há o que se falar em transação – e, por conseguinte, formação de ágio – em operações havidas entre empresas formadoras do mesmo grupo: é o caso do regramento dos Estados Unidos. Por outro lado, não havendo consolidação das demonstrações e prevalecendo a figura do balanço individual, caso do Brasil e da maioria dos países da Europa, não se justifica o desprestígio à personalidade jurídica própria de cada empresa formadora do mesmo grupo econômico.

A lei tributária, de igual modo, afasta o conceito de grupo econômico para fins de tributação. Os últimos dispositivos observados nesse sentido, a saber, os artigos 2°, 3° e 4° do Decreto-lei n° 1.598/1977 – os quais tratavam da tributação de sociedades em conjunto, desde que fossem coligadas, controladas ou pertencentes ao mesmo grupo econômico –, vigoraram por menos de um ano, sendo revogados pelo Decreto-lei n° 1.648/1978.

Desse modo, se um ativo não preenche as condições impostas ao seu reconhecimento contábil, tal fato não implica, necessariamente, em perda de substância econômica para que seja reconhecido para fins tributários, quando a legislação não o proíbe expressamente (COSTA JÚNIOR, MARTINS, 2004).

Ágio interno e planejamento tributário

1 – Critério legislativo.

Como visto acima, a Lei n° 9.532/97 não proíbe expressamente – como o faz a Lei n° 12.973/2014 – a amortização do ágio interno. Tal proibição encontra guarida na norma contábil, a qual não possui aplicação imediata sobre a lei tributária, visto o comando das Leis n° 11.638/2008, 11.941/2009 e 12.973/2014.

Assim, pode-se entender que (i) o artigo 7° da Lei n° 9.532/97 é expresso ao admitir a amortização sem restrições – e nesse caso, a controvérsia estaria decidida –, ou, de forma antagônica, (ii) a ausência de menção ao ágio interno constitui uma omissão, e como tal, deve ser interpretada na forma prevista no CTN.

Em se tratando de omissão da norma tributária, o artigo 108 do Código Tributário Nacional (CTN), por seu turno, dispõe que, “Na ausência de disposição expressa, a autoridade competente para aplicar a legislação tributária utilizará” a analogia, os princípios gerais de direito tributário e de direito público, e a equidade. Já o artigo 109 do CTN determina que os princípios gerais de direito privado podem ser utilizados para pesquisa da definição, do conteúdo e do alcance de seus institutos, conceitos e formas, mas não para definição dos respectivos efeitos tributários.

Considerando o caráter privado da norma contábil, aliado à literalidade do texto legal em sua disposição anterior à Lei n° 12.973/2014, não se mostra tarefa fácil defender, sob o ponto de vista legislativo, a vedação à amortização do ágio interno.

2 – Operações entre parte relacionadas na lei

Buscando analisar a questão sob a ótica dos princípios gerais de direito tributário, cabe a investigação quanto ao regramento das operações entre partes relacionadas pela lei fiscal.

Modo geral, a lei tributária não veda nem anula os efeitos fiscais das operações entre partes relacionadas. Considerando, contudo, a possibilidade de ocorrência de disparidades, a lei busca instituir regras que neutralizem desvios, ou que aproximem os efeitos da relação entre partes relacionadas daquela entre partes independentes, como é o caso das regras de Preços de Transferência (artigo 18 e seguintes da Lei n° 9.430/96) e da distribuição disfarçada de lucros (artigo 60 do Decreto Lei n° 1.598/77). Tais textos normativos demonstram que a operação entre partes relacionadas, por si só, não é motivo para se estabelecer a inexistência de efeitos tributários.

O CARF, de igual modo, não cria obstáculos às operações entre partes relacionadas tão somente por conta de sua natureza, como se observa no Acórdão 1302-002.695, de 09/04/2018, onde se admitiu a dedutibilidade de royalties pagos entre empresas do mesmo grupo econômico.

3 – Simulação

Argumento comum utilizado pela inadmissão do ágio interno em julgamentos do CARF (Acórdãos 9101-003.365, 1301-002.725, 9101-002.391) reside em sua artificialidade, posto que gerado entre partes relacionadas. Nesse sentido, imputa-se a prática de simulação ao contribuinte, na medida em que, segundo o entendimento fazendário majoritário, a operação não possui efeito prático, esforço financeiro, dentre outros elementos.

De acordo com o artigo 110 do CTN, a lei tributária não pode modificar a definição, o conteúdo e o alcance de conceitos de direito privado. Por sua vez, a definição de simulação encontra-se no artigo 167 do Código Civil, segundo o qual “haverá simulação nos negócios jurídicos quando: I – aparentarem conferir ou transmitir direitos a pessoas diversas daquelas às quais realmente se conferem, ou transmitem; II – contiverem declaração, confissão, condição ou cláusula não verdadeira; III – os instrumentos particulares forem antedatados, ou pós-datados”.

Desse modo, inexistindo interposição de pessoas, falsidade de condições e/ou declarações, ou elaboração de instrumentos antedatados ou pós-datados, segundo a norma, não se pode afirmar existir simulação no negócio jurídico.

Nesse sentido, e de acordo com o texto legal acima indicado, o ágio não é simulado apenas porque gerado internamente. Por outro lado, se a operação é simulada, o ágio se torna inválido, pouco importando se gerado internamente ou entre partes não dependentes (SCHOUERI, 2016).

4 – Abuso de forma, abuso de direito, e ausência de propósito negocial

Outro argumento comumente utilizado nas decisões do CARF (Acórdãos 1301-002.725, 9101-003.534, 9101-003.131) para obstacularizar a dedutibilidade do ágio interno é o abuso de forma ou abuso de direito, e ainda a ausência de propósito negocial.

Ricardo Lobo Torres (2013, p. 126) defende que abuso de forma é espécie de abuso de direto, juntamente com a ausência de propósito negocial, cuja ilicitude está prevista no artigo 187 do Código Civil: “Também comete ato ilícito o titular de um direito que, ao exercê-lo, excede manifestamente os limites impostos pelo seu fim econômico ou social, pela boa-fé ou pelos bons costumes”. Nessa linha, diferencia o abuso de direito – como gênero, incluindo as suas espécies abuso de forma e ausência de propósito negocial – da simulação, na qual estão presentes o dolo e a ilicitude penal (2013, p. 25). Por fim, defende a aplicação do abuso de direito nas operações tributárias em razão do parágrafo único do artigo 116 do CTN (introduzido pela Lei Complementar n° 104 de 10/01/2001), de modo a desclassificar negócios assim conduzidos, contudo, entende que não serio o caso de se aplicar penalidade, mas apenas efetuar o lançamento acrescido de encargos moratórios (2013, p. 26).

Marco Aurelio Greco, por seu turno, defende que o parágrafo único do artigo 116 do CTN é norma de eficácia limitada, dependendo de lei ordinária para que seja aplicado (2004, p. 428). Contudo, entende o autor ser possível a aplicação da figura do abuso de direito nas operações tributárias, bem como afirma encontrar limites na capacidade de o contribuinte se auto organizar. Para ele, é abusivo o exercício de tal liberdade se a única finalidade é o não pagamento, ou redução, de tributos (2004, p. 188), ofendendo o princípio da capacidade contributiva.

A tese do propósito negocial, como sustentado pelos representantes da Fazenda Nacional em diversos julgamentos do CARF (Acórdãos 1302.002.336, 9101-002.391, 9101-003.077), subsiste na premissa mencionada: economia fiscal como única motivação para a realização do negócio jurídico. No entanto, um aspecto sobressai em tais julgados em oposição ao defendido pelos autores citados: enquanto os autores entendem ser do fisco o ônus da prova de que a operação se funda em abuso de direito (artigo 9° do Decreto 70.235/72), tais julgados, ao tratarem da falta de propósito negocial, baseiam-se no fato de o contribuinte não ter conseguido demonstrar outros motivos para o negócio que não a economia tributária.

O artigo 149 do CTN, por sua vez, elenca os casos em que o lançamento tributário pode ser efetuado ou revisto pela autoridade fazendária, senão vejamos, com os nossos grifos:

Art. 149. O lançamento é efetuado e revisto de ofício pela autoridade administrativa nos seguintes casos:

I – quando a lei assim o determine;

II – quando a declaração não seja prestada, por quem de direito, no prazo e na forma da legislação tributária;

III – quando a pessoa legalmente obrigada, embora tenha prestado declaração nos termos do inciso anterior, deixe de atender, no prazo e na forma da legislação tributária, a pedido de esclarecimento formulado pela autoridade administrativa, recuse-se a prestá-lo ou não o preste satisfatoriamente, a juízo daquela autoridade;

IV – quando se comprove falsidade, erro ou omissão quanto a qualquer elemento definido na legislação tributária como sendo de declaração obrigatória;

V – quando se comprove omissão ou inexatidão, por parte da pessoa legalmente obrigada, no exercício da atividade a que se refere o artigo seguinte;

VI – quando se comprove ação ou omissão do sujeito passivo, ou de terceiro legalmente obrigado, que dê lugar à aplicação de penalidade pecuniária;

VII – quando se comprove que o sujeito passivo, ou terceiro em benefício daquele, agiu com dolo, fraude ou simulação;

VIII – quando deva ser apreciado fato não conhecido ou não provado por ocasião do lançamento anterior;

IX – quando se comprove que, no lançamento anterior, ocorreu fraude ou falta funcional da autoridade que o efetuou, ou omissão, pela mesma autoridade, de ato ou formalidade especial.

Em se considerando o rol do artigo 149 acima mencionado como taxativo, e não exemplificativo, pode-se dizer que a lei tributária adotou a simulação (inciso VII) como elemento motivador da elaboração ou revisão do lançamento tributário, mas não o fez em relação ao abuso de forma, ausente na redação dos demais incisos.

Assim, considerando o disposto no artigo 149 do CTN, e a ausência de lei ordinária disciplinando os procedimentos previstos no parágrafo único do artigo 116 do CTN, em uma visão positivista, é legítima a eleição, pelo contribuinte, de formas jurídicas lícitas que resultem em menor carga tributária (AMARO, 2017). Ainda que seja esse o seu único propósito. Há, inclusive, precedentes do CARF nesse sentido (Acórdão 2202-002.187).

Multa agravada

Um ponto objeto de discussão nos autos de infração que chegam ao CARF refere-se à multa agravada. O artigo 44, inciso I, parágrafo 1° da Lei n° 9.430/96 determina que a multa de ofício (de 75%) será aplicada em dobro nos casos previstos nos artigos 71, 72 e 73 da Lei n° 4.502/64.

Tais dispositivos, trazem o conceito de sonegação, fraude e conluio, como se destaca abaixo, com os nossos grifos:

Art . 71. Sonegação é toda ação ou omissão dolosa tendente a impedir ou retardar, total ou parcialmente, o conhecimento por parte da autoridade fazendária:

I – da ocorrência do fato gerador da obrigação tributária principal, sua natureza ou circunstâncias materiais;

II – das condições pessoais de contribuinte, suscetíveis de afetar a obrigação tributária principal ou o crédito tributário correspondente.

Art . 72. Fraude é toda ação ou omissão dolosa tendente a impedir ou retardar, total ou parcialmente, a ocorrência do fato gerador da obrigação tributária principal, ou a excluir ou modificar as suas características essenciais, de modo a reduzir o montante do impôsto devido a evitar ou diferir o seu pagamento.

Art . 73. Conluio é o ajuste doloso entre duas ou mais pessoas naturais ou jurídicas, visando qualquer dos efeitos referidos nos arts. 71 e 72.

O elemento definidor da sonegação, como se verifica na redação do artigo 71 acima colacionado, é a ocultação de atos da autoridade fazendária. Já para a fraude, segundo destaca o artigo 72 acima, o elemento caracterizador é o dolo, ou seja, o ato ilícito. E o conluio, por sua vez, é o ajuste de duas ou mais pessoas para a prática daquelas condutas.

Nas operações onde há a formação, e posterior amortização, do ágio interno, inexiste ocultação na medida em que a operação tem a publicidade como um de seus requisitos de validade: a incorporação, cisão ou fusão precisam ser registradas na Junta Comercial. De onde se concluir, por uma decorrência lógica, inexistir sonegação.

De igual sorte se dá com a fraude: se a operação geradora do ágio interno de fato existe, se o ágio não é simulado, se nenhum ato descrito no artigo 167 do Código Civil foi praticado, inexiste ato ilícito. Por conseguinte, considerando a redação do artigo 72, não há fraude.

Em complemento, o fato de a questão de direito ter se decidido no CARF através do voto de qualidade, como se verá em tópico adiante, indica um afastamento do conceito de sonegação ou fraude, na medida em que metade dos conselheiros votantes entenderam sequer existir infração tributária.

Posicionamento do CARF

O CARF tem a sua última instância julgadora na Câmara Superior de Recursos Fiscais (CSRF), conforme o artigo 9° do seu Regimento Interno (RICARF), aprovado pela Portaria MF n° 343 de 09 de junho de 2015. Na CSRF julgam-se os recursos especiais, aqueles fundados em divergências jurisprudenciais das Câmaras das Seções Julgadoras – de onde se conclui que, até o julgamento do tema pela CSRF, as decisões das Câmaras inferiores mostravam-se oscilantes quanto ao tema.

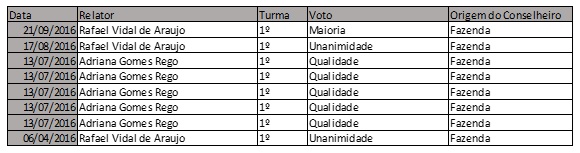

Os processos envolvendo ágio interno chegaram à CSRF em 2016, e nesse ano se observou o cenário de julgamento demonstrado na Figura 3, abaixo.

Figura 3

Como se verifica, o julgamento foi favorável à Fazenda nos oito julgamentos. Em dois deles, por unanimidade; em um julgamento, por maioria; e em cinco julgamentos, por voto de qualidade. O artigo 9° do Anexo III do RICARF determina que as decisões da CSRF se darão por maioria e, em caso de empate, por voto de qualidade do presidente da Turma, o qual é sempre um representante da Fazenda.

O relatório de fiscalização de 2017 elaborado pela Receita Federal do Brasil indica que a questão do ágio interno foi decidida pelo voto de qualidade. Isso porque naqueles julgados onde há decisões por unanimidade e por maioria, outros temas foram discutidos além do ágio interno.

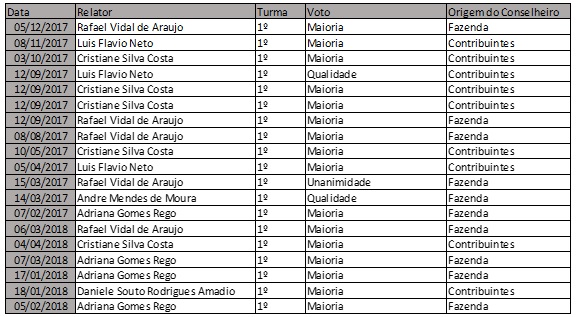

Nos anos seguintes, 2017 e 2018 até o mês de maio, o cenário já se apresentou de forma diversa, como se verifica na Figura 4.

Figura 4

Figura 4

Como se pode verificar nos anos seguintes à definição da questão na CSRF, a questão continuou controversa, com os processos julgados ora por maioria, ora por qualidade, e somente em um caso por unanimidade.

Conclusão

Como visto, a discussão acerca do ágio interno ficou decidida após o advento da Lei n° 12.973/2014. No entanto, considerando os valores de crédito tributário envolvidos nas operações realizadas entre 1997 (Lei n° 9.532/97) e 2014, bem como a quantidade de operações realizadas, a discussão permanece ativa: no CARF, até 2016, quando se decidiu através do voto de qualidade; já na justiça, em fase inicial, visto o recente histórico de decisões administrativas terminativas.

O tema, contudo, abordas questões atinentes ao planejamento tributário que são úteis para estudos em geral. Restou bem delimitada a diferenciação entre a norma contábil e a norma tributária, bem como a inexistência de influência daquela nesta. Nesse sentido, a inexistência de reconhecimento contábil do ágio interno não implica, necessariamente, no mesmo comportamento para fins de reconhecimento fiscal.

A relação entre as partes é um impeditivo para o reconhecimento do ágio a partir da Lei n° 12.973/2014, mas para períodos pretéritos, inexiste vedação legal nesse sentido. Uma interpretação possível, inclusive, é a de que o dispositivo expresso da Lei de 2014 confirma o regramento em sentido inverso no período que a precede. De igual sorte, a relação entre as partes, por si só, não implica na inexistência ou artificialidade do ágio. Assim, ou o ágio existe, e nesse caso, passível de amortização; ou o ágio não existe, e nesse caso, gerado tanto entre partes relacionadas quanto independentes, impossível a sua dedutibilidade.

No CARF há precedentes de que operações entre partes relacionadas são válidas e reconhecidas para fins fiscais. De igual modo se dá com a lei tributária, que admite dedutibilidades em operações tais, como se dá na regra do preço de transferência.

Quanto ao propósito negocial, foi visto que inexiste norma que vede negócios jurídicos ou auto-organização do contribuinte cuja finalidade tenha sido exclusivamente a economia tributária. Há precedentes do CARF nesse sentido. O parágrafo único do artigo 116 do CTN, o qual teria essa função, depende de lei ordinária para que seja aplicado.

Diferente é o caso da simulação, a qual, se presente em qualquer operação, incluindo aquelas nas quais se quis produzir um ágio interno, invalida o negócio jurídico. Por outro lado, o abuso de direito não encontra indicação no rol taxativo do artigo 149 do CTN como hipótese de efetivação ou revisão do lançamento tributário. Nesse caso, remete-se a questão novamente ao parágrafo único do artigo 116 do CTN, norma de eficácia limitada, pendente de regulamentação.

Em qualquer caso, contudo, incabível a multa agravada, ainda que se entenda pela impossibilidade tributária e conceitual do ágio interno. Isso porque em operações com ágio (incorporação, cisão ou fusão) a publicidade é a regra e requisito legal – logo, impossível a ocultação que fundamenta a sonegação. Quanto à fraude, essa depende do ato ilícito: assim, a auto-organização por si só, ausente de simulação ou ato ilícito de qualquer natureza, não a justifica por ausência do requisito legal.

No CARF a questão se resolveu pelo voto de qualidade: na prática, nenhuma conclusão quanto a um entendimento dominante, visto que o voto de qualidade se utiliza justamente quando há empate de posicionamento, pesando mais o voto do presidente, sempre um representante da Fazenda.

A ausência de posicionamento definitivo na esfera administrativa indica a rediscussão de todos os temas na justiça, o que ora se inicia, dado o recente posicionamento do CARF.

Como dito, embora resolvida a questão para operações realizadas após a promulgação da Lei n° 12.973/2014, a evolução judicial do tema contribuirá para a construção e definição de conceitos e entendimentos caros ao estudo do planejamento tributário, tais como a aplicabilidade ou não do abuso de direito (e suas espécies propósito negocial e abuso de forma), e a eficácia da norma geral antielisiva.

Novos estudos contemplando a aplicação de tais conceitos e entendimentos em outras operações empresariais podem ser realizados a partir do que foi levantado neste trabalho.

Um paralelo entre o entendimento do CARF e o posicionamento judicial acerca do acima tratado, o mapeamento de sua evolução no tempo, e o quanto isso influencia na agressividade fiscal das companhias, pode gerar algum indicativo de relação entre tais indicadores.

BIBLIOGRAFIA:

- AMARO, L. Direito Tributário Brasileiro. 22 ed. Saraiva: 2017.

- CORREA, R D; COSTA, F M. A sistematização das normas contábeis no ordenamento jurídico brasileiro. Revista de Contabilidade e Organizações. N. 27, p. 46-57, 2016.

- COSTA JÚNIOR, J V; MARTINS E. A incorporação reversa com ágio gerado internamente: consequências da elisão fiscal sobre a contabilidade. In: CONGRESSO USP CONTROLADORIA E CONTABILIDADE, 2004.

- GRECO, M A. Planejamento Tributário. São Paulo: Dialética, 2004.

- LOPES, A B; MOSQUERA, R Q. O direito contábil: fundamentos conceituais, aspectos da experiência brasileira e implicações. In: Controvérsias jurídico-contábeis : (aproximações e distanciamentos)[S.l: s.n.], v. 1. , 2010.

- PEIXOTO, M M; FARO M P. Análise de casos sobre o aproveitamento de ágio: IRPJ e CSLL: à luz da jurisprudência do CARF – Conselho Administrativo de Recursos Fiscais. 1. Ed. São Paulo: MP Editora, 2016.

- SCHOUERI, L E; PEREIRA, R C L. O ágio interno na jurisprudência do CARF e a (des)proporcionalidade do artigo 22 da Lei n. 12.973/2014. In: PEIXOTO, M M; FARO M P. Análise de casos sobre o aproveitamento de ágio: IRPJ e CSLL: à luz da jurisprudência do CARF – Conselho Administrativo de Recursos Fiscais. 1. Ed. São Paulo: MP Editora, 2016.

- TORRES, R L. Planejamento Tributário: elisão abusiva e evasão fiscal. 2. Ed. Rio de Janeiro: Elsevier, 2013.